El mercado subprime, que engloba a oficinas de clase B tradicional (entre 60 y 200 metros cuadrados), B grande (más de 500 metros cuadrados) y boutique (de 30 a 80 metros cuadrados), continuó recuperándose durante el primer semestre de 2023, aunque a menor velocidad.

La tasa de vacancia retrocedió de 20.85% a 19.58%, equivalente a 245,000 metros cuadrados, según el último reporte de la consultora Binswanger.

San Isidro Financiero tuvo la mayor cantidad de metros cuadrados disponibles, seguido de Miraflores. Es la primera vez que se da este resultado de vacancia en Lima. Hasta el semestre pasado, Miraflores encabezaba la lista.

:quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/VVCVZ5TU3RDHVGTZM52WUJTM3I.jpg)

Daniel López, analista de investigación de mercado de Binswanger, explicó que el resultado responde a que las compañías están migrando de oficinas B tradicional a prime porque el precio de alquiler de esta última categoría se asemeja al valor que pagan en la B tradicional y porque ofrece mejores condiciones (como áreas comunes y mejores acabados).

“Ha habido un ‘fly to quality’ hacia edificios prime, principalmente a San Isidro Financiero, donde hay ofertas de (oficinas) prime. Estas desocupaciones han generado que la vacancia (de oficinas subprime) en San Isidro Financiero aumente y encabece la lista de disponibilidad”, agregó.

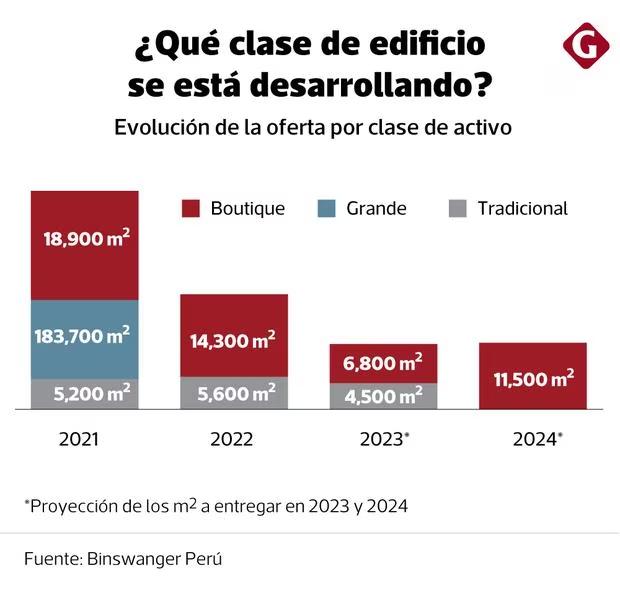

Al primer semestre del año, el stock se incrementó a 1.25 millones de metros cuadrados por el ingreso del edificio Olaechea, en San Isidro Financiero, con un área rentable de 4,000 metros cuadrados. Este fue el primer proyecto de oficina B tradicional que entró al mercado luego de tres años.

En lo que resta del año se proyecta el ingreso de otros tres edificios: Limatambo Tower II, de 5,000 metros cuadrados, ubicado en San Isidro Financiero (de la categoría B tradicional); y dos edificios boutique:Roosevelt 6000, de 5,000 metros cuadrados, en Miraflores, y Pod La Mar, de 2,000 metros cuadrados, en la zona denominada Ejército Corporativo.

Al cierre del año, Binswanger proyecta que la vancancia de oficinas subprime será de 18% y que el precio promedio de alquiler se ubicará en US$ 12.80 el metro cuadrado.

2024: oferta solo boutique

La oferta de oficinas subprime será de dos edificios para oficinas boutique el próximo año. En concreto, ingresarán al mercado 11,500 metro cuadrados, de los cuales más del 50% está concentrado en Miraflores, seguido de Ejército Corporativo y Barranco.

Uno de los principales atractivos de las oficinas boutique para los desarrolladores inmobiliarios es su tiempo de colocación, más bajo en relación con las oficinas de las categorías B tradicional y grande.

Colocar una oficina boutique puede tomar entre uno a dos años, mientras que una tradicional demanda entre tres y cinco años. La grande no tiene un tiempo estimado.

En el caso de las oficinas boutique ha habido un cambio en la demanda. Hasta antes del covid, el 75% de los adquirientes de estos edificios eran inversionistas, que alquilaban las oficinas a terceros.

Hoy, el 75% de los compradores son usuarios finales, principalmente estudios de abogados, profesionales de la salud (como odontólogos) y, en menor medida, empresas de transporte. El 25% restante es comprado por inversionistas, que está retomando su interés por este tipo de activos ante su rápida colocación en el mercado.

Entre el 2018 y el 2022, las oficinas boutique han duplicado su stock, al pasar de 65,628 metros cuadrados a 128,364 metros cuadrados. Los ejes que han logrado ocupaciones más rápido han sido Miraflores, Barranco y Ejército Corporativo.

En Magdalena y Surco, la tasa de vacancia de las oficinas boutique fue de 23.7% al primer semestre del año, una reducción en 3% en relación al último semestre de 2022.

La tarifa promedio de alquiler oscila en US$ 14.23 el metro cuadrado. El precio puede variar entre los US$ 11 y US$ 16 el metro cuadrado, según la ubicación, los acabados y las áreas comunes. La oferta más cara está en los distritos de Barranco y Miraflores.

B tradicional y B grande

Las oficinas B tradicional compiten directamente con las oficinas prime que, debido a la pandemia, redujeron su precio de alquiler. Por eso, las empresas que apuntan a este tipo de activo prefieren invertir en una oficina prime, con áreas comunes y mejores prestaciones, que en una B tradicional.

Esto ha generado que algunos desarrolladores inmobiliarios añadan áreas comunes para competir con la oferta prime. López refirió, sin embargo, que no todos han hecho cambios, lo que explica la mayor vacancia.

“La opción que tienen los desarrolladores inmobiliarios de edificios B tradicional es generar valor agregado para captar demanda”, precisó.

La tarifa promedio de alquiler de las oficinas B tradicional cerró el semestre en US$ 13.66 el metro cuadrado. Los precios más altos están en Barranco y Surquillo, y los más bajos en Lince y San Borja.

En San Isidro Financiero, se encuentran oficinas B tradicional entre US$ 10 y US$ 17 el metro cuadrado. El promedio está US$ 14.

En el caso de las oficinas B grandes, no hay nuevos desarrollos inmobiliarios, ya que hay mejores incentivos para desarrollar otro tipo de activos en zonas como Chorrillos, Callao, Ate y Comas

“El gran metraje y la falta de áreas comunes dificulta la ocupación de este activo. Su demanda se concentra en empresas de call center, clínicas y entidades del Estado. El tiempo de colocación es variable, puede demorar uno o cinco años”, detalló López.

La tarifa promedio de alquiler de las oficinas B grandes cerró el semestre en US$ 10.67 el metro cuadrado. Ate se posicionó con la tarifa más barata: US$ 8.50 el metro cuadrado.